Consolidation

642

Exemples :

- classement d’actifs financiers et de passifs financiers particuliers en tant

qu’actif financier ou passif financier à la juste valeur par le compte de résultat,

ou en tant qu’actif financier disponible à la vente ou détenu jusqu’à l’échéance,

selon IAS 39 ;

- désignation d’un instrument dérivé comme en tant qu’instrument de couver-

ture selon IAS 39 ;

- appréciation pour déterminer si un instrument dérivé incorporé doit être

séparé de son contrat hôte selon IAS 39.

La norme IFRS 3 prévoit toutefois deux exceptions à ce principe : les contrats

de location et les contrats d’assurance doivent être classés sur la base des ter-

mes contractuels et d’autres facteurs au commencement du contrat (ou bien,

si les termes du contrat ont été modifiés d’une manière susceptible de modi-

fier son classement, à la date de cette modification, qui pourrait être la date

d’acquisition).

> Principe d’évaluation

L’acquéreur doit évaluer les actifs identifiables acquis et les passifs repris à leur

juste valeur à la date d’acquisition.

La norme IFRS 3 prévoit des exceptions aux principes généraux et/ou d’évalua-

tion qui sont notamment les suivants :

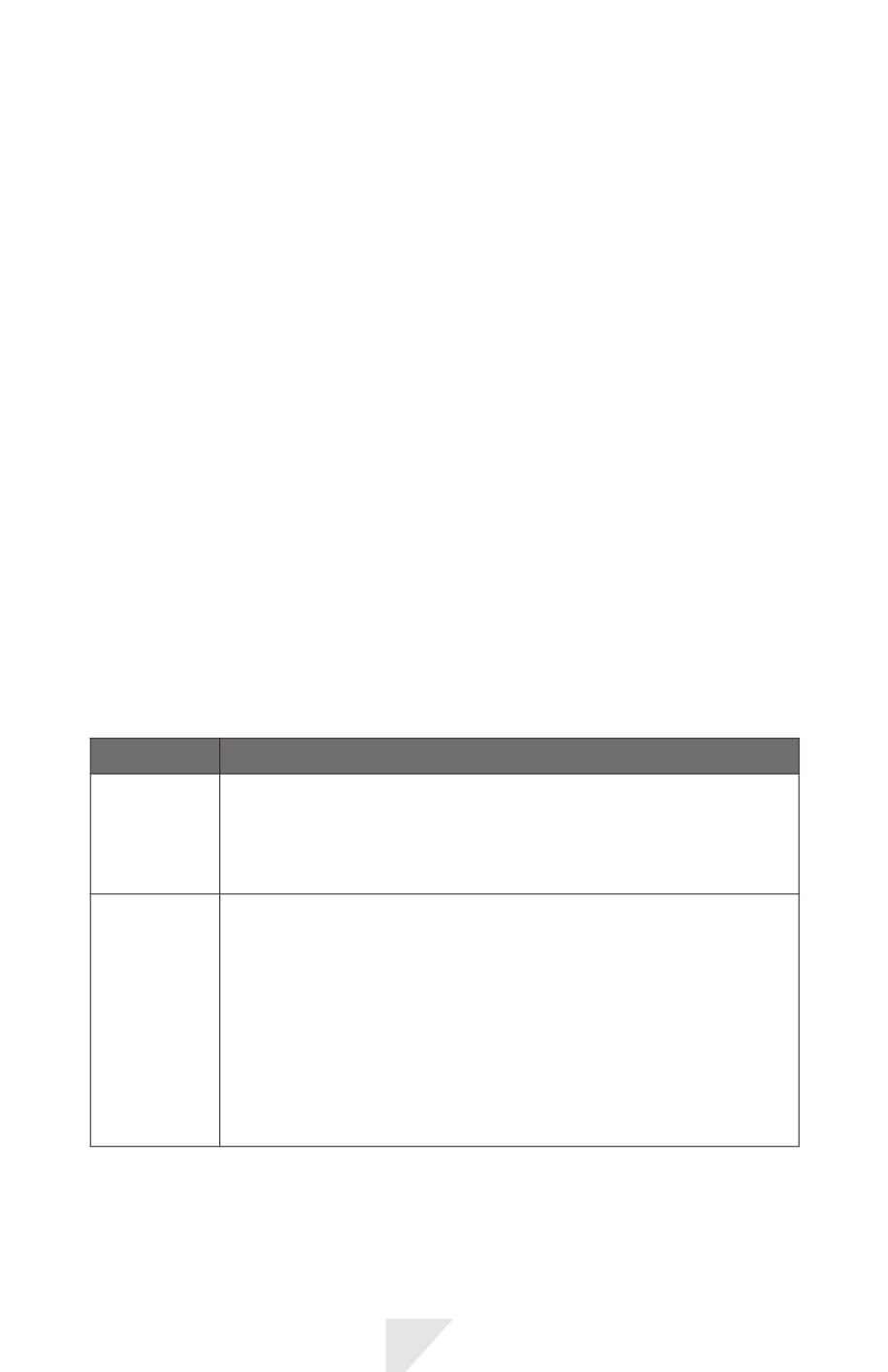

Exception

Motif de l’exception

Passifs

éventuels

Les passifs éventuels sont comptabilisés à la date d’acquisition alors qu’ils ne

remplissent pas la condition de probabilité de sortie d’avantages économiques

prévue par le cadre conceptuel. Mais il n’existe pas de contradiction entre

le fait qu’il peut exister une juste valeur pour le passif éventuel et la faible

probabilité d’une sortie d’avantages économiques.

Impôts différés L’acquéreur comptabilise les impôts différés à la date d’acquisition, notamment

ceux résultant des ajustements de valeur des actifs et des passifs de la cible.

Comme les impôts différés sont évalués selon la norme IAS 12 qui interdit

l’actualisation, le principe de juste valeur n’est pas respecté.

L’acquéreur doit comptabiliser et évaluer un actif ou un passif d’impôt différé

découlant des actifs acquis et des passifs repris lors d’un regroupement

d’entreprises selon la norme IAS 12.

L’acquéreur doit comptabiliser les effets fiscaux potentiels de différences

temporelles et de déficits fiscaux reportables d’une entreprise acquise qui

existent à la date d’acquisition ou qui résultent de l’acquisition selon la norme

IAS 12.